2025-05-30

牛回vs.熊归,加密市场目前究竟在哪个阶段?

我倾向于认为群体智慧大多是一种笑话。当然,在某些事情上群体智慧是很重要的,但有太多的例子表明,人类的行为是非理性的(尤其是在涉及金钱时),或者不理解他们所经历的认知偏差。更具体地说,我指的是那些有过度自信 / 非理性倾向的人群。

例如,金融市场参与者。

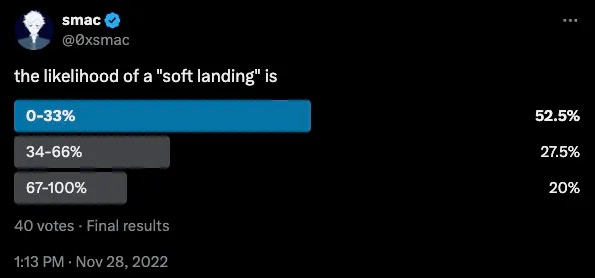

在 2022 年 11 月 FTX 崩溃以及 QQQ 从历史最高点下跌约 30% 之后,我很好奇人们对可能发生的「软著陆」有何看法。不用说,只有五分之一的人相当确定我们会实现这一目标。

预期价格将继续上涨的人更少。

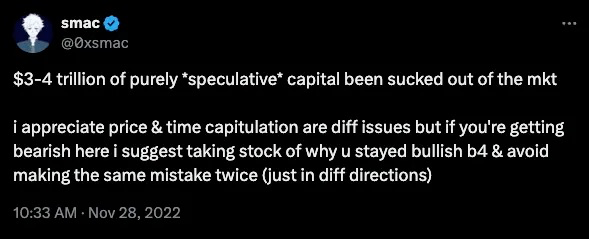

普遍的观点似乎是我们处于周期的中期。有趣的是,我听到的最常见的回答是第五或第六回合。即使这是真的,对我来说这也有点像是逃避的答案。这是你在没有意见且想要保持中立时会说的话。这可能是真的,但如果我认为是这样,我也不会写这篇文章。

那么我们现在处于周期的哪个阶段,我们处于第几回合,它是否已经结束,或者我们是否已经回来了。让我从 2022 年 11 月的另一条推文开始讲起。

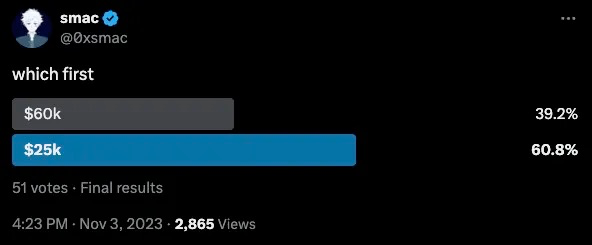

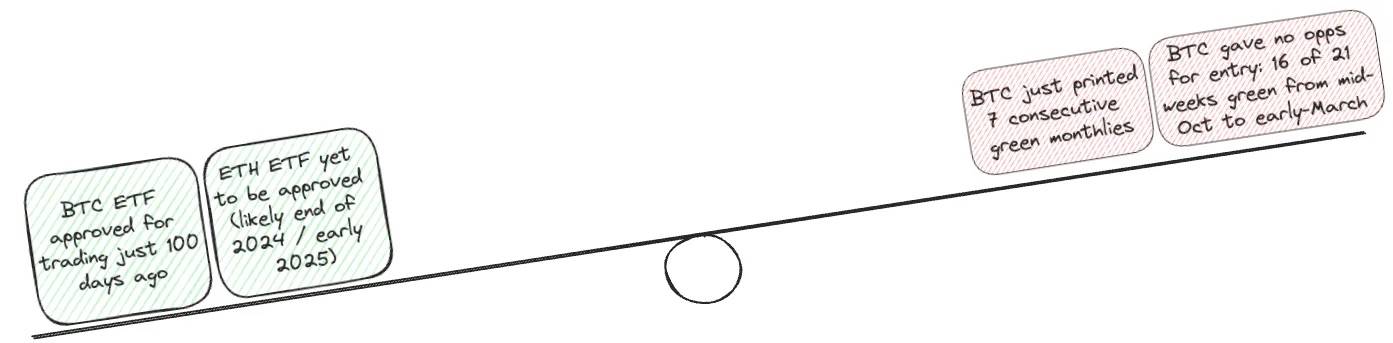

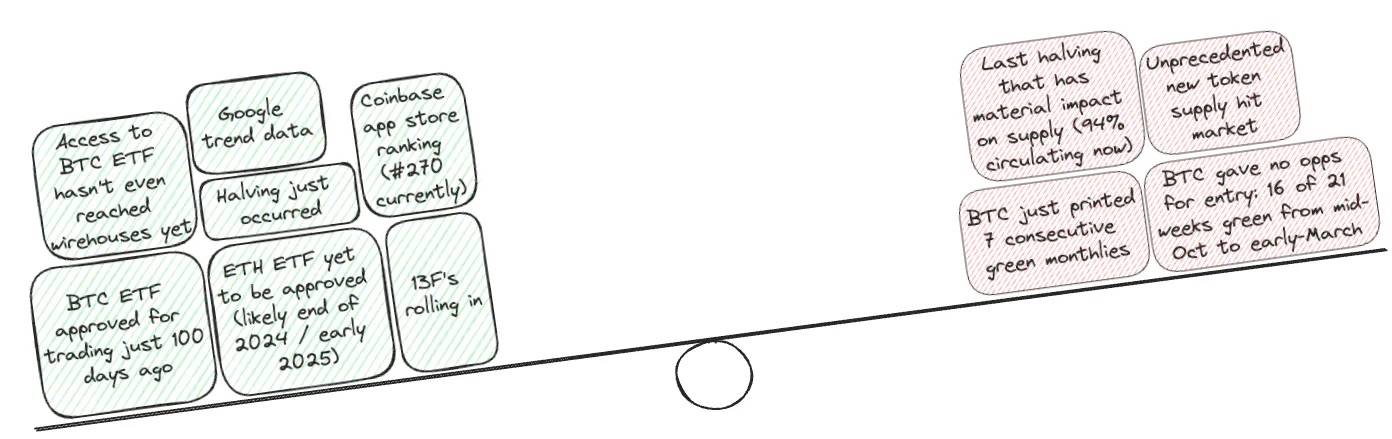

距离比特币 ETF 获批交易仅 100 天;以太坊 ETF 尚未获批(可能在 2024 年底 /2025 年初)

距离比特币 ETF 获批交易仅 100 天;以太坊 ETF 尚未获批(可能在 2024 年底 /2025 年初)

我已经就加密市场结构及其重要性发表了不少言论和推文,尽管这是一个无聊的概念,但实际上具有重大影响。这有点夸张,但我认为这有点类似于地壳的构造板块 —— 庞大、缓慢移动的市场部分。在当下很难感受到这些变化将有多么剧烈,以及余波将有何种影响。但想像一下,在加密领域待了 8、9、10 年以上,并见证了比特币 ETF 获批这一重要时刻。

庞大的新机构资本现在有合法途径进入这个资产类别,初始资金流入远超出市场普遍预期,然后你在大约比特币 ETF 通过的 100 天后就宣布顶部。但市场是具有前瞻性的!现在 ETF 已获批准,资金流动也已定价!

是的,市场确实是向前看的。但它们并不是万能的。他们对于 ETF 资金流入的看法实际上是错误的。了解加密货币的人不知道传统市场结构是如何运作的,而了解传统市场结构的人却很少有时间接触加密货币。 ETH 的 ETF 是不可避免的,在我看来,BTC 的批准和 ETH 的批准之间的时间差距实际上是非常健康的。它为消化、教育和选举后的确留出了一些时间。加密市场的结构变化不容低估。

BTC ETF 还未进入线下交易中心;13Fs 不断涌现

BTC ETF 还未进入线下交易中心;13Fs 不断涌现

好吧,现在我们要进入一些银行方面的技术内容。当我说 ETF 的访问还未进入线下交易中心时,我的意思是顾问还没有动机向客户推荐这个产品。

顾问推荐的交易分为「主动推荐」和「非主动推荐」。主动推荐交易是指经纪人向客户推荐的交易(「您应该购买 ABC」),而非主动推荐交易是指客户向经纪人提出的交易(「我想购买 XYZ」)。这里的主要区别是,只有主动交易才支付佣金。

当顾问推荐交易时,它们被归类为「征求的」和「非征求的」。征求的交易是经纪人向客户推荐的交易(「你应该购买 ABC」),而非征求的交易是客户带给他们的经纪人的交易(「我想买 XYZ」)。这里的主要区别是只有在征求的交易上支付佣金。

就目前而言,没有一个证券公司允许将 BTC ETF 纳入客户投资组。这意味著这些顾问没有任何动机向客户推荐这些产品。但这只是时间问题 —— 所有这些公司都在某种等待模式中,当一个公司行动时,其他公司会迅速跟进。

13F 也在持续提交。Eric Balchunas 在一两周前指出的一个重要观点是,IBIT 报告了约 60 个持有人(随著更多报告将被新增),但他们只占总股份的约 0.4%。这意味著「大部分都是小鱼,但鱼的数量很多」。到目前为止到目前为止,堪萨斯州的一位顾问投入了 2000 万美元购买富达的 BTC ETF,占其投资组合的 5%。

最后一次减半对供应产生实质性影响(目前流通量为 94%);前所未有的新代币供应进入市场

最后一次减半对供应产生实质性影响(目前流通量为 94%);前所未有的新代币供应进入市场

老实说,这两个陈词滥调似乎每个周期都在重复。但不管怎样,它们都值得注意 —— 比特币现在已经有约 94% 的供应在流通,最近的减半可能是最后一次有意义的减半。另一方面,市场继续被新代币供应所淹没 —— 新的 L2、Solana 生态系统、bridges、LRTs、SocialFi、套利交易。这样的例子不胜列举,这些专案的总 FDV 既令人震惊,又令人充满遐想。与每个周期一样,随著内部人员的解锁和抛售,大多数代币都将趋向于零。虽然关于这一点的文章和讨论已经够多了。

我们还远未达到过去真正的牛市期间所见过的高点。

Coinbase 应用商店的排名也是如此(当前排名第 270)。我很快就会讨论散户参与这个有争议的问题,但可以肯定地说,在加密原生应用使用方面还有很大的上涨空间。

这里的主要启示是,高于 200 日移动平均线但低于 50 日移动平均线的股票百分比大幅上升(目前超过 40%)。

我相信我们还没有看到突破新高后伴随而来的令人瞠目结舌的涨势。我曾长时间公开看涨,当时人们试图说服我,修复 2022 年的损害需要很长时间。现在,那些相同的人又在试图告诉我我们不能再上涨了。这并不意味著他们这次是错的,但我今天读到的证据表明,我们还有很大的上升空间。

我也认为以太坊 ETF 的延迟对延长本周期是有利的,无论是从时间还是价格的角度来看。这又是一个反事实,但我认为如果它在 5 月获批,那将离比特币批准太近了。市场参与者的注意力很短,将这些批准和随后的产品交易挤在一起会导致内部竞争。

到底会有多大影响,谁能说得清。但作为唯一的加密 ETF,为 BTC 资金流继续涌入提供一些空间非常重要。这只是开胃菜。ETH ETF 将有它们大放异彩的时刻,事实上,BTC 的表现将成为它们最好的行销活动。新生代经理们正被迫面对比特币这一资产类别。他们不能再对比特币嗤之以鼻,如果他们的表现逊于接触 BTC 的竞争对手,他们就需要答案。说 BTC 是个骗局已经不再是合理的观点了。

这就是一个健康市场的样子。一种资产被低估,然后在越来越多的人意识到他们不可能以更低的价格购买这种资产时慢慢上涨。随著市场的消化,会有一段整合期,然后资产继续上升。如果你仍然看涨,那么冲顶并不是你希望看到的事情。

这次不一样

一个令人恐惧的片语组合。当然,你可以偶尔自言自语,或者向密友吐露你一直在梦想著的可能性。不过,在公开场合提出这个观点?准备接受批评吧。

我们都经历过这种情况。有人嘟囔著这些话,我们就当著他们的面鹦鹉学舌,自作聪明,尖酸刻薄。在 Twitter 上抨击他们。说他们愚蠢。暗示这一定是他们第一次经历牛市周期,好像这很重要似的。

除非你在这里,你在某种程度上确实隐隐地相信总有一次情况会不同。

如果你这么说而且错了,每个人都会嘲笑你,称你为傻瓜,因为你认为它会不同。没什么大不了的。这些人几乎没有人有独立的观点,所以为什么期望他们有什么不同的反应呢?

但如果你看到足够的证据表明它可能会不同,而你什么也不做…… 那么谁是真正的傻瓜?

资金流在增长,但它们流向了何处?

我脑海中最大的悬而未决的问题是,这些被动资金流最终将在多大程度上转移到链上。不那么有趣的加密版本是 BTC 作为一种新的资产类别,机构资本将其作为投资组合的一小部分持有,而其他一切都是网际网路的亚文化。

但无可否认,如今很难确定 ETF 资金流入的比例将直接或间接流入链上。你可能会想 ——Smac,你有多蠢,没有人购买 IBIT 并用他们的链上 BTC 做任何事情。当然,今天确实是是这样,但这不是重点。我们都知道在加密中财富效应是真实的,ETF 将是某些人的开胃小菜。问题就是关于规模而已,而且在我看来,我们在近期都可能不会有一个很好的答案。但我们可以尝试找到方向性的提示。

如果我们观察稳定币的活动,就会发现一些有说服力的资料。从下面可以看到,去年 11 月是大约 18 个月以来稳定币的供应首次转正。稳定币的持续净资本流入表明,我们在周期中比人们认为的要早得多。鉴于上一个周期中流入的戏剧性,这尤其明显。

我们还可以观察交易所上的稳定币总供应量,它从高点到低谷减少了一半以上,但现在明显开始趋于上升。

最难找到的翻译是这些活动是否以及如何转移到链上。对这些持保持开放的态度,但下面是活跃地址总数(蓝线) 和交易所上的稳定币。根据你自己的感受,你可能可以从中得出许多结论,但我的理解是:

在上次牛市期间,我们看到了大量新活跃地址的激增,但随著人们的退出后大幅下降,然后自 21 年第三季度以来活动基本稳定。我们还没有看到新一波活动的迹象,这在我看来是散户的活动尚未回归的迹象。

还值得在这里承认的是,散户活动很可能是通过 Solana 进行的。很明显,过去 6-9 个月里那里的活动显著增加,我个人期望这种情况能持续下去。

DAU 为 0 或者小于 1 的 SOL 不值得关注(来源:hellomoon)

DAU 为 0 或者小于 1 的 SOL 不值得关注(来源:hellomoon)

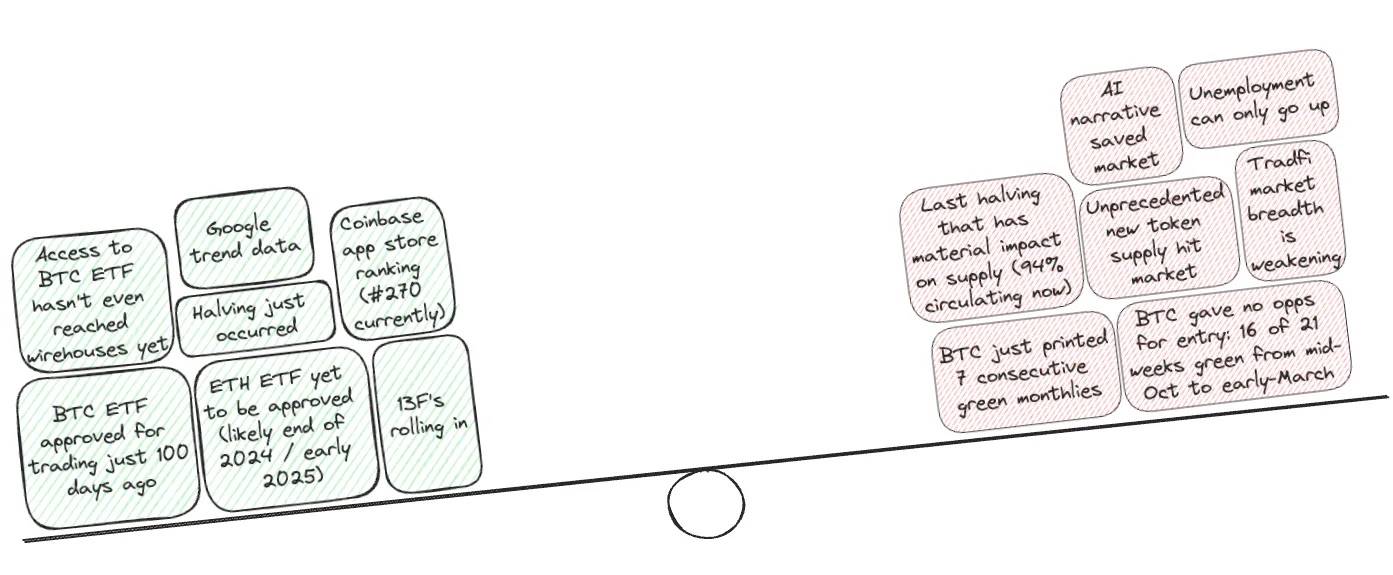

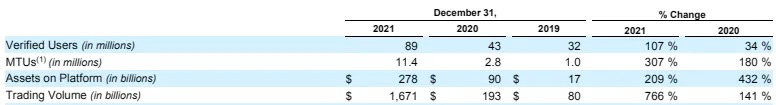

那么更多的链下资料呢?从上周 Coinbase 的 10-Q 中,我们实际上看到月交易使用者(MTUs)从 840 万减少到 800 万。但无论是散户还是机构方面,交易量都翻了一番多。

有趣的是,虽然 BTC 的交易量份额保持不变,ETH 的份额大幅缩水,这可能表明未来对更广泛的加密资产(即山寨币)的需求增加,这从长远来看也非常健康,因为在加密资产中更广泛的分布是理想终态。憎恨者和失败者会说加密中的一切都是空去,人们只是来到了超级赌博的最终状态。我会说这表明有更多有趣的早期专案 / 协议值得探索。

2024 第一季度

2024 第一季度

这与我们过去几年从 Coinbase 使用者那里看到的情况相比如何?首先,我们仍然比 2021 年 MTUs 的高点(1140 万)低 40% 以上,并低于 2022 年年底的水平。对于所有关于 meme 和散户蜕变的讨论,我只是看不到一个可信论点表明这种情况正在大规模发生。

对于非常熟悉加密货币的使用者来说,这种情况是否发生在小范围内?当然,这再次表明,人们陷入了加密泡沫中,并错过了更广泛的图景。如果你登入推特看关于加密相关的内容,并将那里的话语视为一种 Gospel,你会过得很糟糕。

2023 年底

2023 年底

我在这里要说的最后一点是关于 BTC 和 ETH 之外的山寨币。作为早期加密投资者,我们显然坚信这个领域将继续增长,不仅仅是主要货币。衡量该活动的最简单方式是使用 TOTAL3,它能追踪 BTC 和 ETH 之外的前 150 个山寨币。

我认为观察我们之前看到的从高点到低点的周期是有启发性的。看看 2017 年的周期和最近的周期,很明显,相对上涨空间正在压缩(尽管仍然是天文数位),随著空间的扩展套件,我们预计会出现这种情况。基数更大,所以高速上涨从直观上来讲更困难。但即使为进一步的压缩留出了足够的空间,我不认为有足够多的人意识到这个空间还有很大的上涨空间。

TOTAL3 只有 6,400 亿美元,这听起来可能是一个大数位,但在金融市场的整体计划中几乎微不足道。如果我们相信这是一个在未来 24 个月内会达到 10 兆美元的空间,而 BTC 占其中的 40%-50%,那么还有大量的价值有待创造。

2020-21

2020-21